Özet:

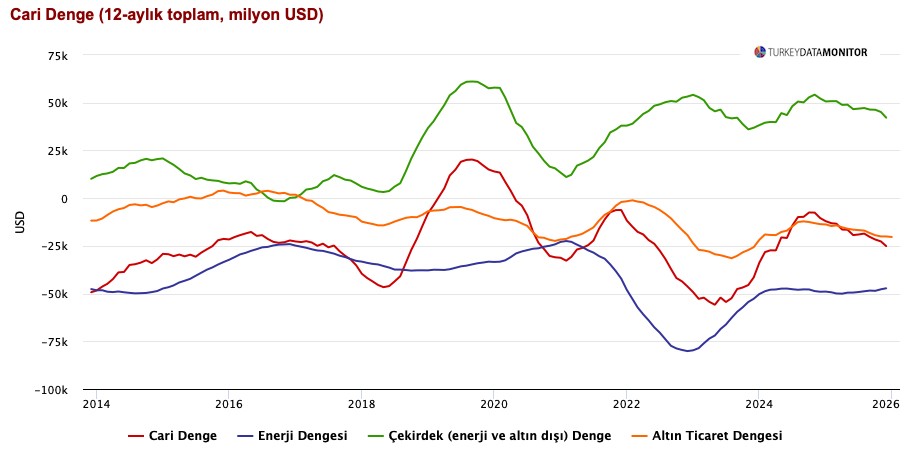

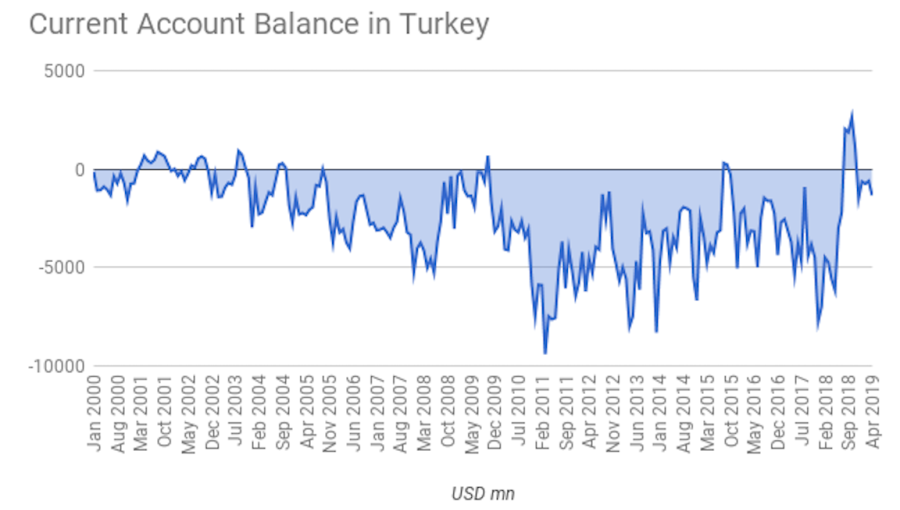

2025 yılı cari işlemler dengesi 25,2 milyar dolar açıkla beklentilerin üzerinde gerçekleşti. Son çeyrekte belirgin ivmelenen açık, 2026 yılı için daha yüksek riskleri gündeme taşıdı. Akbank, Albaraka Türk ve Gedik Yatırım değerlendirmelerinde özellikle birincil gelir dengesi, hizmet kalemleri, rezerv kaybı ve finansman kompozisyonundaki bozulmaya dikkat çekti. Kurumlar 2026 yılı için cari açık tahminlerini yukarı yönlü revize ederken, risklerin ağırlıklı olarak yukarı yönlü olduğuna işaret ediyor.

Akbank: Son Çeyrekte Belirgin Bozulma

Akbank, Aralık ayında cari açığın 7,3 milyar dolar ile hem kendi tahminlerinin (5,6 milyar $) hem de piyasa beklentisinin (5,4 milyar $) üzerinde gerçekleştiğini belirtti.

Sapmanın temel nedenleri:

-

Birincil gelir dengesindeki beklenti üzeri açık

-

Taşımacılık gelirlerindeki zayıflama

2025 yılının tamamında cari açık 25,2 milyar dolar (GSYH’nin %1,6’sı) oldu. Bu rakam, 2024’e göre yaklaşık 15 milyar dolarlık artış anlamına geliyor.

Akbank’a göre son çeyrekte aylık ortalama 3,8 milyar dolarlık açık, 2023 ilk çeyreğinden bu yana en yüksek eğilime işaret ediyor. Yıllıklandırılmış olarak son çeyrek eğilimi 45,4 milyar dolara denk geliyor.

Aralık ayındaki gelir dengesi hareketinin bir kısmı geçici sayılsa dahi eğilim 40 milyar doların üzerinde kalıyor.

2026 Tahmini

Akbank, şu varsayımlar altında 2026 cari açık tahminini 36 milyar dolara (%2,0 GSYH) yükseltti:

-

%4 büyüme

-

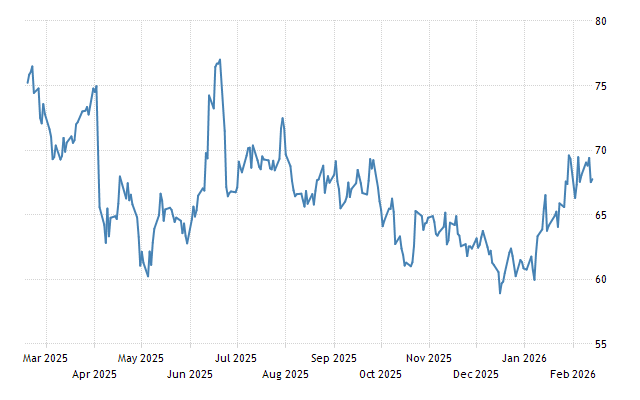

65 dolar Brent petrol

-

TL’de ılımlı reel değerlenme

-

Küresel büyümede sınırlı toparlanma

Kurum, iç talep ve küresel büyüme kaynaklı riskleri yukarı yönlü görüyor.

Albaraka Türk: Finansman Kalitesi Zayıflıyor

Albaraka Türk değerlendirmesinde, cari açığın finansman kalitesine vurgu yapıldı.

2025 sonunda:

-

Net doğrudan yatırımlar %35,5 azalarak 3,2 milyar dolar ile son 20 yılın en düşük seviyesine geriledi.

-

Portföy yatırımlarında aylık 73 milyon dolar giriş oldu.

-

Yurt dışı yerleşiklerin Türkiye’deki yatırımı 12,3 milyar dolar olurken,

-

Yurt içi yerleşiklerin yurt dışı yatırımı 14,0 milyar dolar oldu.

Sonuçta yıl genelinde 1,73 milyar dolarlık net sermaye çıkışı gerçekleşti.

2024 sonunda 11,97 milyar dolarlık net giriş olduğu düşünülürse tablo belirgin bir bozulmaya işaret ediyor.

Gedik Yatırım: Sapma Hizmet ve Gelir Kalemlerinden

Gedik Yatırım, Aralık ayındaki sapmanın özellikle hizmetler ve birincil gelir dengesi kalemlerinden kaynaklandığını belirtti.

-

Hizmet gelirleri 2,65 milyar dolar ile 3,2 milyar dolarlık beklentinin altında kaldı.

-

Birincil gelir dengesi açığı 1,4 milyar dolar beklentiye karşı 2,4 milyar dolar oldu.

Burada reel sektör kaynaklı 1,23 milyar dolarlık faiz ödemesi öne çıktı. Bu rakam Aralık 2024’te 0,65 milyar dolar, Ocak-Kasım ortalamasında ise 0,54 milyar dolardı.

Rezervler ve Net Hata Noksan

-

Aralık ayında rezervlerde 4,1 milyar dolar düşüş yaşandı.

-

2025 genelinde net hata noksan kaleminden 16,6 milyar dolar çıkış oldu.

-

Rezervlerde yıllık 22,0 milyar dolar gerileme görüldü.

Sermaye Hareketleri

Portföy yatırımları:

Brüt 1,8 milyar dolar fazla verilmesine rağmen, yurt dışı portföy yatırımlarının artması nedeniyle net katkı 0,1 milyar dolar ile sınırlı kaldı. 2025 yılında net portföy çıkışı 1,7 milyar dolar oldu.

Doğrudan yatırımlar:

Yıl genelinde 13,1 milyar dolar brüt girişe karşılık net giriş 3,3 milyar dolar ile sınırlı kaldı.

Kredi borçlanması:

Cari açık finansmanında ana yük özel sektör kredi borçlanmasıyla taşındı. 2025’te bankalar 22 milyar dolar, şirketler 21 milyar dolar olmak üzere toplam 43 milyar dolarlık borçlanma gerçekleştirdi.

2026 Revizyonu

Gedik Yatırım 2026 sonu cari açık tahminini 32 milyar dolardan 35 milyar dolara (%2,3 GSYH) yükseltti.

Kurum, ithalat ivmelenmesi, dış ticaret açığındaki bozulma ve ticaret dışı kalemlerdeki artış nedeniyle genişlemenin sürebileceğini belirtti. Enerji, altın ve emtia fiyatları ile küresel büyüme görünümü belirsizlik yaratıyor.

Genel Değerlendirme

Üç kurumun ortak noktaları:

-

Cari açık son çeyrekte ivmelendi.

-

Finansman kalitesi zayıfladı.

-

Doğrudan yatırımlar düşük kaldı.

-

Rezervlerde gerileme var.

-

2026 tahminleri yukarı yönlü revize edildi.

Cari açığın GSYH’ye oranı hâlâ yönetilebilir seviyede görünse de, finansman kompozisyonunun kredi ağırlıklı olması kırılganlık yaratıyor.

Küresel finansal koşulların sıkı kalması, enerji fiyatları ve Türkiye’nin büyüme patikası önümüzdeki dönemde belirleyici olacak.

Atilla Yeşilada ve Güldem Atabay tarafından kaleme alınan özel raporlarımıza abone olmak ister misiniz? Raporlarımız kurumsal müşterilere yöneliktir. Abonelik ücretlidir. Koşulları öğrenmek için bize e-mail atın: [email protected]